На основе исследования авторами были разработаны рекомендации по управлению и увеличению чистого денежного потока в АО «Райффайзенбанк».

магистрант, факультет математической экономики, статистики и информатики, Российский экономический университет им. Г. В. Плеханова, Москва

Климашина Василиса Вячеславовна

магистрант, факультет математической экономики, статистики и информатики, Российский экономический университет им. Г. В. Плеханова, Москва

Денежные средства в рамках российской экономики являются ограниченным и достаточно дорогим ресурсом, поэтому управление денежными потоками играет значимую роль в деятельности компании. Проблема оценки денежных потоков состоит в том, что:

— не существует оптимальной базы для прогнозирования,

— слабо развит фондовый рынок,

— на рынке практически не представлено аналогов,

— высоки темпы инфляции и экономической неопределенности.

Эти факторы усложняют процесс прогнозирования и управления денежными потоками.

Концепция денежных потоков возникла ещё в середине прошлого века в США. При этом процесс движения денежных потоков описывается с разных сторон деятельности компании (табл.1).

Таблица 1.

Представление определений термина «денежный поток» различными авторами современности

| ФИО автора | Определение термина «денежный поток» |

| Бланк И. А. | Индикатор эффекта инвестиций, который выражается в возврате денежных средств инвестору. При этом основными составляющими денежного потока выступают амортизация и чистая прибыль компании |

| Ричард Брейли и Стюарт Майерс | Характеризуют денежный поток от текущей деятельности как разницу между выручкой от реализации и себестоимостью продукции, а также прочих расходов и налогов |

| Джеймс К. Ван Хорн | Для каждого отдельного источника денежных средств существует свое направление использования. В общем виде это выглядит так: Активы – это «чистое использование денежных средств», а пассивы – это «чистые источники денежных средств» |

Итак, денежный поток – это совокупность распределенных во времени объёмов поступления и выбытия денежных средств в процессе осуществления организацией хозяйственной деятельности. Величину денежного потока можно определить на любую отчетную дату.

Введем понятие Чистого Денежного Потока (ЧДП) [1], который представляет собой разницу между положительным и отрицательным потоками. В таком случае справедливо утверждать:

— если ЧДП больше нуля, то компания имеет избыточный денежный поток;

— если ЧДП меньше нуля, то компания имеет дефицитный денежный поток.

Основной классификацией денежного потока в рамках рассматриваемого вопроса является выделение денежного потока по видам хозяйственной деятельности [4,5]:

— ДП по операционной деятельности связан с основной (текущей) деятельностью компании;

— ДП по инвестиционной деятельности связан с приобретением и продажей основных средств и нематериальных активов, осуществлением строительства, НИОКР, финансовых вложений, выдачей займов;

— ДП по финансовой деятельности связан с деятельностью компании, в результате которой изменяется величина и состав собственного и заемного капитала. Это связано с поступлениями от выпуска акций, облигаций, получения займов от других компаний, погашением обязательств.

Денежные потоки компании подвержены влиянию как со стороны внутренних процессов компании, так и с внешней стороны. Основные факторы приведены ниже:

1) внешние факторы:

— конъюнктура товарного рынка (если растут продажи, то увеличивается денежный поток);

— конъюнктура фондового рынка (определяет возможность формирования денежного потока за счет эмиссии акций и облигаций);

— система налогообложения (налоги – это значительная часть отрицательного денежного потока);

— практика кредитования покупателей (определяет политику управления дебиторской задолженностью);

— практика кредитования с поставщиками (определяет политику управления кредиторской задолженностью);

— доступность финансового кредита (зависит от предложения коротких и длинных денег);

— курс валют;

2) внутренние факторы:

— жизненный цикл компании (зависит от стадии развития);

— продолжительность жизненного цикла компании (чем короче жизненный цикл компании, тем больше и интенсивнее денежный поток);

— сезонность производства и реализации продукции;

— неотложность инвестиционных программ (определяет отрицательный денежный поток по инвестиционной деятельности);

— запас финансовой прочности;

— финансовый менталитет собственников и менеджеров компании;

— склонность к серым схемам.

Рассматривая денежный поток компании, а именно управление им, следует разобрать понятие политики компании по управлению денежными потоками. Политика управления денежными потоками является частью финансовой политики компании. Это система принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием денежных средств при организации их оборота, направленным на обеспечение финансового равновесия компании и ее устойчивый рост.

Политика управления денежными потоками выделяет агрессивный, умеренный и консервативный типы.

Агрессивная политика управления денежными потоками характеризуется высокими темпами поступления денежных средств из заемного капитала при относительно невысоком уровне реинвестирования чистого денежного потока, так как значительная его часть идет на выплату дивидендов и процентов. К положительным сторонам данного типа политики управления денежными потоками относится формирование необходимого для развития компании объема денежных ресурсов, а также высокая рентабельность собственного капитала. Минусами данного типа выступают высокий уровень риска, нарушение финансовой устойчивости и платежеспособности компании.

Умеренная политика управления денежными потоками предполагает взвешенные пропорции привлечения собственного и заемного капитала. При этом в составе заемного капитала преобладают долгосрочные кредиты и займы. При этом темпы развития компании ниже, чем при агрессивной политике, но уровень рисков находится в средних значениях.

Консервативная политика управления денежными средствами компании предполагает минимальную долю инвестирования за счет заемного капитала. Необходимые темпы развития хозяйственной деятельности в основном обеспечиваются за счет реинвестирования чистого денежного потока компании. Такой тип политики на самом деле сдерживает темпы развития компании. Но при прочих равных условиях в данном случае достигается минимизация уровня финансового риска.

В рамках анализа денежных потоков основную часть занимает анализ денежных потоков по разным видам деятельности, а основным источником получения информации для анализа денежного потока компании является бухгалтерская отчетность компании.

Выделяют прямой и косвенный методы формирования отчета о движении денежных средств.

Прямой метод оценки денежного потока позволяет получать данные о положительном, отрицательном и чистом денежном потоке, показывает основные источники и основные направления оттока денежных средств, позволяет установить взаимосвязь с выручкой, позволяет использовать полученную информацию в целях планирования. В состав денежных потоков не включаются нетрадиционные формы расчета (взаимозачет не отражается в форме № 4). Отчет о движении денежных средств строится на основе балансового метода. Для данного метода справедливы формулы [2]:

Косвенный метод направлен на получение данных, характеризующих Чистый денежный поток в отчетном периоде. Источниками информации выступают бухгалтерский баланс, отчет о финансовых результатах, а также примечания к отчетности (аудиторское заключение). С использованием данного метода рассчитывается Чистый денежный поток по всем видам деятельности. Для получения Чистого денежного потока по компании в целом все три показателя складываются [3]:

где

ЧДП(операц) – состав чистого денежного потока по операционной деятельности;

ЧП – чистая прибыль;

Аос – амортизация основных средств;

Анма – амортизация нематериальных активов;

ΔДЗ – изменение дебиторской задолженности;

ΔТМЦ – изменение запасов товарно-материальных ценностей;

ΔНДС(пц) – изменение налога на добавленную стоимость по приобретенным ценностям и прочим оборотным активам;

ΔКЗ – изменение кредиторской задолженности;

ΔРезервы – изменение резервов отчислений по страховым фондам.

При анализе денежных потоков необходимо обратить внимание на следующие факторы:

- На сколько объем капитальных вложений отличается от начисленной амортизации;

- Какова доля чистой прибыли, направленная на рефинансирование;

- Каков прирост дебиторской задолженности;

- Величина чистого оборотного капитала должна составлять по крайней мере 30% от оборотных активов и 50% запасов и затрат, чтобы обеспечить финансовую устойчивость компании.

Основной задачей финансового менеджера является обеспечение финансовой устойчивости компании путем балансирования притоков и оттоков денежных средств или синхронизация денежных средств. В данном случае необходимо применять статистические методы анализа, а именно расчет таких показателей, как среднеквадратическое отклонение, коэффициент вариации и коэффициент корреляции.

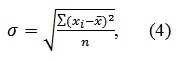

Среднеквадратическое отклонение показывает абсолютное отклонение показателей от среднего значения:

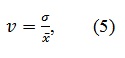

Коэффициент вариации характеризует относительную меру отклонения от среднего значения показателей. Данный показатель рассчитывается по формуле:

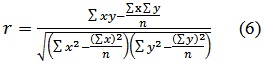

Степень синхронизации денежных потоков за определенный период характеризует коэффициент корреляции:

Если значение коэффициента корреляции близко к единице, то это говорит о том, что разрыв между положительным и отрицательным денежным потоком невелик. Это значит, что денежные потоки синхронизированы во времени и риск возникновения дефицита денежный массы или ее избыточности остаётся на низком уровне.

Если же отрицательный денежный поток намного выше положительного денежного потока, то это может привести к состоянию неплатежеспособности компании. В случае значительного превышения положительного денежного потока отрицательным последствием выступает обесценивание денежных средств в результате процесса инфляции, а также уменьшение реальной стоимости собственного капитала.

Одним из показателей, характеризующим синхронность денежного потока во времени, является показатель ликвидности денежного потока. Он рассчитывается путем деления положительного денежного потока на отрицательный. Чтобы обеспечить необходимую ликвидность денежного потока, данный показатель должен быть не ниже единицы.

Мероприятия по сбалансированию денежных потоков, носящие различный временной характер и преследующие различные цели, рассмотрены табл. 2.

Таблицы 2.

Мероприятия по сбалансированию дефицитного денежного потока в краткосрочном периоде

| Название | Ускорение привлечения денежных средств | Замедление выплат денежных средств |

| «Система ускорения-замедления денежного оборота» | · Увеличение ценовых скидок

· Сокращение периода инкассации ДЗ · Обеспечение предоплаты за продукцию · Сокращение срока товарного кредита (с покупателями) |

· Флоут

· Лизинг · Увеличение срока товарного кредита (с поставщиками) · Реструктуризация долга путем перевода краткосрочных кредитов в долгосрочные |

Важно учитывать тот факт, что данные мероприятия могут иметь положительный эффект в краткосрочном периоде, но в долгосрочной перспективе могут создать дополнительные стимулы для увеличения дефицита денежных средств. Поэтому наряду с данной системой требуется разработать ряд мер, направленных на решение задачи сбалансирования денежного потока в долгосрочном периоде:

- рост объема денежного потока может быть достигнут за счет привлечения стратегических инвесторов, получения долгосрочных займов, дополнительной эмиссии акций, продажи неиспользуемых основных средств;

- снижение объема отрицательного денежного потока может быть достигнуто за счет сокращения объема инвестиционных программ, отказа от финансового инвестирования и сокращения постоянных издержек компании.

Избыточный денежный поток необходимо оптимизировать, например, путем погашения кредитов, формирования портфеля ценных бумаг или форсированием реальных инвестиционных программ.

После сбалансирования и синхронизации денежного потока необходимо его максимизировать. Рост денежного потока обеспечивает повышение темпов экономического развития компании, снижает зависимость от внешнего финансирования и повышает стоимость компании.

Важным этапом управления денежными потоками является их прогнозирование, на практике для этого анализируются предшествующие периоды и выбирается система показателей, которые с помощью статистических и математических методов поддаются прогнозированию (метод экстраполяции, метод скользящей средней, метод экспертных оценок и т.д.). Можно использовать для этого модели Баумола и Миллера-Орра.

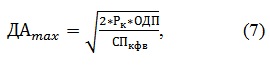

Модель Баумола предполагает, что компания начинает работать, имея максимально целесообразный уровень денежных средств, затем постепенно расходует в течение некоторого времени. Все поступающие средства от реализации вкладываются в краткосрочные ценные бумаги.

Порядок расчета выглядит следующим образом:

где ДАmax – оптимальный остаток денежных средств на счете;

Рк – средняя сумма расходов по обслуживанию одной операции с краткосрочными финансовыми вложениями;

ОДП – прогнозируемый общий расход денежных средств.

Данная модель хороша только для компаний со стабильным и прогнозируемым денежным потоком, она не учитывает сезонности и цикличности деятельности компании.

Модель Миллера-Орра предполагает оптимальный остаток денежных средств при более реалистичных условиях. Она отвечает на вопрос: как компании следует управлять денежным запасом, если невозможно предсказать ежедневный приток и отток денежных средств. В данной модели используется процесс Бернулли, в котором поступление и расходование денежных средств являются независимыми случайными событиями.

Алгоритм расчета выглядит следующим образом:

— определение минимального остатка Cmin денежных средств на счете экспертным путем;

— по статистическим данным определяется вариация поступления денежных средств Var на расчетный счет;

— определяются расходы на хранение Zs денежных средств на счете и расходы по трансформации ценных бумаг Zt; (размах вариации ![]() );

);

— расчет верхней границы Cmax денежных средств на расчетном счете, при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги.![]()

— определение точки возврата Cr – величины остатка денежных средств на расчетном счете, к которому необходимо вернуться в случае, если фактический остаток средств выходит за пределы интервала ![]()

Рассмотрение данных моделей необходимо при прогнозировании денежных остатков, но в рамках российской экономики это будет сделать нелегко из-за неразвитости фондового рынка, высоких темпов инфляции и нестабильной учетной политики Центрального банка.

Для анализа денежных потоков на практике была выбрана компания АО «Райффайзенбанк». На примере данного банка были также продуманы меры по улучшению политики управления денежными потоками.

АО «Райффайзенбанк» (РБ) является дочерней компанией Райффайзен Банк Интернациональ АГ. Компания является российской, осуществляет свою деятельность на территории России. Уставный капитал компании составляет 36711260000 руб. (36565 именных обыкновенных акций по 1004000 руб.). Аудитором компании является компания АО «ПрайсвотерхаусКуперс Аудит».

Деятельность АО «Райффайзенбанк» сосредоточенна по трем направлениям – коммерческие, розничные и инвестиционно-банковские операции. Банк осуществляет свою деятельность в России с 1996 года [14].

Произведем расчет основных показателей деятельности. Таблица модифицированного баланса (табл. 3) была составлена на основе реального баланса компании за 2016 год. Модифицированный баланс также разделен на пассивы и активы компании. Из формы видно, что основная час активов является оборотной, а источники финансирования в большей части представлены заемными средствами.

Таблица 3.

Модифицированный баланс РБ за 2016 год

| FА (постоянные активы) | 57 150 478 | D (обязательства) | 637 984 907 |

| NWC(WCR) (Потребность в рабочем капитале) | 696 649 529 | E (Собственный капитал) | 115 905 100 |

| Assets (Активы) | 753 800 007 | IC (инвестированный капитал) | 753 890 007 |

На основе модифицированного баланса найдем основные показатели деятельности компании (Табл. 4), параллельно проведем факторный анализ (Табл. 5). Из анализа следует, что все показатели положительные. Рентабельность продаж достигает 55%, а рентабельность собственного капитала составляет 20%. В целом показатели эффективности деятельности у РБ можно оценить положительно [10].

Таблица 4.

Основные финансовые показатели РБ за 2016 год [15]

| Показатель/формула | Значение показателя |

| EBIT*(1-t) = NOPAT | 23 297 890,00 |

| ROA=NOPAT/Assets | 0,03 |

| ROS=NOPAT/Sales | 0,55 |

| TOA=Sales/Assets | 0,06 |

| Flm=E/CI | 6,50 |

| ROE=ROA*FLM | 0,20 |

Исходя из анализа рентабельности собственного капитала, наибольшее влияние на высокий показатель рентабельности оказывает величина финансового рычага.

Таблица 5.

Факторный анализ показателя рентабельности собственного капитала

| Исходные данные | Расчетные данные | ||||

| Показатель | Значение | Показатель | Формула | Промежуточное значение | Значение |

| EBIT | 29677161 | ROIC | EBIT/Sales | 0,698556096 | 0,039365373 |

| Sales | 42483576 | Sales/IC | 0,056352486 | ||

| IC | 753890007 | FLM | IC/E | 6,504373034 | 6,504373034 |

| E | 115905100 | EBT/EBIT | 1 | ||

| EBT | 29677161 | к/т налога | EAT/EBT | 0,785044432 | 0,785044432 |

| EAT | 23297890 | ROE | ROIC*FLM*к/т налога | 0,201008325 | 0,201008325 |

Райффайзенбанк планирует расширять предложение банковских услуг, тем самым привлекая новых клиентов. Важной задачей для банка является развитие сектора работы с индивидуальными и премиальными клиентами.

Возможности развития РБ в корпоративном сегменте:

— Расширение кредитного предложения;

— Новые казначейские продукты;

— Активная работа на рынке публичного долга;

— Кредитование и обслуживание среднего бизнеса;

— Увеличение доли региональных проектов в корпоративном портфеле;

— Расширение портфеля хеджирующих инструментов для корпоративных клиентов.

РБ активно внедряет модель управления рабочими процессами LEAN, автоматизирует систему поддержки клиентов и совершенствует свои технические приложения [13].

В рамках рассмотрения динамики развития банка был выбран показатель Чистой прибыли с учетом всех корректировок.

Рис. 1. Динамика чистой прибыли РБ 2011 – 2016 гг.

Данные графика (рис.1) полностью описывают экономическую ситуацию в банковском секторе. Несмотря на резкое проседание чистой прибыли в 2014 году (с 19 695 млн. руб. до 7 670 млн. руб.), уже в 2015 и 2016 году мы видим выравнивание и даже рост по сравнению с периодом докризисного состояния (24 844 и 23 298 млн. руб. соответственно), связанного с банковской ликвидностью.

Следует также выяснить, как влияют денежные потоки от операционной, инвестиционной и финансовой деятельности на чистый денежный поток.

Денежные потоки от инвестиционной и финансовой деятельности носят отрицательный характер. Не каждый год компания приобретает инвестиционные бумаги, но ежегодно приобретаются основные средства и нематериальные активы, есть тенденция к снижению инвестиций. Отрицательный характер связан с погашением обязательств и выплатой дивидендов. Единой тенденции не существует. Это связано с финансовой политикой компании. Если финансовая деятельность приносит компании значительный минус, то операционная деятельность должна компенсировать данный разрыв.

Для наглядности проведем вертикальный анализ (Табл. 6). Чистый денежный поток в 2011–2014 гг. был положительным, а в 2015 и 2016 г. стал отрицательным.

Наблюдается закономерность, что, если у компании положительный операционный поток, то финансовый поток отрицательный и наоборот. Это связано с тем, что если компания сформировала определенные денежные средства за период, то она может их использовать на погашение обязательств. Если в результате основной деятельности не удалось сформировать положительный денежный поток, то за счет финансового потока в виде дополнительного финансирования компания может поддержать свою деятельность.

Таблица 6.

Вертикальный анализ отчета о движении денежных средств 2011–2016 гг.

| Показатель | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| Денежные потоки от операционной деятельности | 174,2% | 204,2% | 16926,2% | 58,2% | -237,1% | -42,8% |

| Денежные потоки от инвестиционной деятельности | 4,0% | -4,4% | -2657,2% | -12,6% | 16,2% | -10,8% |

| Денежные потоки от финансовой деятельности | -79,3% | -77,8% | -16628,2% | -37,5% | 309,4% | 80,3% |

| Влияние изменений обменного курса на ДС и эквиваленты ДС | 1,1% | -22,2% | 2458,8% | 91,9% | 11,5% | 73,3% |

| ПДП | 419,4% | 962,5% | 109259,3% | 720,6% | -986,9% | -442,7% |

| ОДП | 319,4% | 862,5% | 109159,3% | 620,6% | -1086,9% | -542,7% |

| ЧДП | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% |

Исходя из первичного анализа можно выявить закономерности поведения компании относительно политики управления денежными потоками.

С помощью статистических методов проведем оценку сбалансированности денежных потоков компании.

Во-первых, рассчитаем чистый денежный поток по формуле (3). Из расчета, представленного в табл. 7, следует, что существует тенденция к снижению чистого денежного потока.

Таблица 7.

Динамика чистого денежного потока за 2011–2016 гг.

| Показатель (млн.руб.) | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| Остаток денежных средств на начало периода | 84278 | 139517 | 145337 | 154508 | 185376 | 159565 |

| Остаток денежных средств на конец периода | 139519 | 154337 | 154508 | 185376 | 159565 | 122101 |

| Чистый денежный поток | 55240 | 14819 | 9170 | 30868 | -25811 | -37463 |

Во-вторых, продемонстрируем остаток денежных средств по годам (рис. 2). Если до 2015 года остаток только увеличивался, то в 2016 году значение данного показателя сократилось на 25 млрд. руб.

Рис.2. График изменений остатка денежных средств за 2011–2016 гг.

В-третьих, рассчитаем сумму положительного и отрицательного потока путем суммирования притоков и оттоков по всем видам деятельности. Разница между положительным и отрицательным потоком выражается именно в чистом денежном потоке. На рис. 3 видно, что разница между оттоком и притоком небольшая, потоки в значительной степени коррелируют между собой (рассчитаем далее). Для наглядности данные представлены в табл. 8.

Рис.3. График синхронизации положительного и отрицательного денежного потока 2011– 2016 гг.

Таблица 8.

Динамика положительного и отрицательного денежного потока 2011–2016 гг.

| Год | ПДП | ОДП | ЧДП |

| 2011 | 231 693 332,00 | 176 452 372,00 | 55 240 960,00 |

| 2012 | 142 627 256,00 | 127 809 598,00 | 14 817 658,00 |

| 2013 | 186 808 279,00 | 186 637 302,00 | 170 977,00 |

| 2014 | 222 303 674,00 | 191 454 843,00 | 30 848 831,00 |

| 2015 | 254 742 351,00 | 280 553 438,00 | -25 811 087,00 |

| 2016 | 165 857 391,00 | 203 321 265,00 | -37 463 874,00 |

В-четвертых, рассчитаем среднеквадратическое отклонение по формуле (7) и коэффициент корреляции положительного и отрицательного потока по формуле (9).

Данные расчета представлены в табл. 9. Коэффициент корреляции равен 0,73. Это достаточно близкое к единице значение, что может характеризовать хорошую сбалансированность денежных потоков по объему и времени.

Таблица 9.

Расчет статистических показателей

| Показатель | ПДП | ОДП | ЧДП |

| Среднее | 200 672 047,17 | 194 371 469,67 | 6 300 577,50 |

| Стандартная ошибка | 17 442 579,40 | 20 270 940,93 | 14 206 074,60 |

| Медиана | 204 555 976,50 | 189 046 072,50 | 7 494 317,50 |

| Стандартное отклонение | 42 725 419,32 | 49 653 461,88 | 34 797 634,01 |

| Среднекв. Откл (Г) | 39 002 793,24 | 45 327 201,88 | 31 765 748,49 |

| Коэффициент корреляции | 0,73 | ||

Также в рамках данного анализа определяют ликвидность денежного потока путем деления положительного денежного потока на отрицательный (Рис. 4).

Рис. 4. Динамика изменения коэффициента ликвидности денежного потока 2011–2016 гг.

Анализируя рисунок 4, можно сделать вывод о том, что показатель ликвидности в большинстве случаев превышает единицу или составляет значение близкое единице. Это положительно сказывается на деятельности компании в целом, ведь грамотная политика управления денежными потоками влияет и на ее финансовую устойчивость.

Анализ денежных потоков компании подтверждает, что политика управления денежными потоками разработана на высоком уровне. Объем, время и ликвидность денежного потока находятся в норме.

Для того чтобы компания достигла профицитного чистого денежного потока авторами была разработана стратегия развития АО «Райффайзенбанк»:

- Определение периода действия.

Стратегия носит краткосрочный характер, длительность 2 года, так как проанализированный выше период не даёт возможности прогнозирования политики управления денежными средствами на больший период.

- Оценка внутренних и внешних факторов воздействия, в том числе рыночных факторов.

На этом этапе был проведён SWOT анализ компании, с целью выявления аспектов улучшения деятельности, а также преимущества в виде: финансирования и управления рисками, так как основным кредитором является сама материнская компания, которая заинтересована в развитии АО «Райффайзенбанк» и банковская деятельность рискованна, ибо главный товар и доход банка – это денежные средства, которые подвержены инфляции (табл. 10) [12];

Таблица 10.

SWOT анализ АО «Райффайзенбанк»

| Сильные стороны | Слабые стороны |

| — Поддержка со стороны материнского Банка

— Наличие лицензии на банковскую деятельность — Высокий уровень проверки надежности контрагентов — Наличие дочерних организаций лизинговая, страховая, управляющая — Доступ к рынку ценных бумаг — Высокая рентабельность — Функционирование в России – развитие — Направленность на финтехинновации |

— Сильная конкуренция в банковской отрасли

— Зависимость от учетной политики Центрального Банка — Подверженность мошенничеству — Сложная организация работы с клиентами — Нестабильный рубль — Недобросовестные клиенты — Высокий финансовый риск — Высокие затраты на валютные операции. |

| Возможности | Угрозы |

| — Повышение лояльности клиентов

— Автоматизация бизнес процессов — Развитие премиум-сектора |

— Нестабильность учетной ставки

— Высокая инфляция — Политический риск — Форс-мажор |

- Определение целей разрабатываемой стратегии и политики управления.

Стратегия разрабатывалась для выравнивания ликвидности денежного потока, формирования профицитного чистого денежного потока в компании АО «Райффайзенбанк». Политика управления денежными потоками в финансовых организациях направлена на регулирование рисков, которые оказывают существенное воздействие на развитие и финансовую стабильность.

- Разработка конкретных мероприятий для достижения целей.

1) Привлечение клиентов сектора премиум. Хеджирование с помощью опционов. Суть идеи состоит в том, чтобы предлагать своим клиентам, которые с помощью банка выходят на фондовый рынок, «страховку» в виде премии по опционам. Во-первых, такие опционы действительно страхуют клиентов, а также способствуют их привлечению. Во-вторых, это дополнительные денежные средства для банка, так как банк будет продавать пакетные услуги.

2) Привлечение новых клиентов через увеличение роли доходных карт. Сейчас многим более интересны доходные карты как способ хранения денег, которые в любой момент можно потратить. Рекламная кампания поможет привлечь новых клиентов, которые в свою очередь принесут доход банку и увеличат приток денежных средств. (Данная программа в банке уже осуществляется через дебетовую карту.)

3) Сделать лизинг одним из основных направлений своей деятельности, заставить его работать. Например, предлагается процесс объединения с лизинговой дочерней компанией. Во-первых, лизинг является практически безрисковой операцией. Статистика АО «Райффайзенбанк» утверждает, что уклоняющихся от оплаты менее 1%, причем средства лизинга можно реализовывать заново. При снижении риска снижается отток денежных средств (Программа объединения компаний в настоящее время обсуждается). При достаточно большом спросе в нашей стране данная кампания может принести огромное количество новых корпоративных клиентов.

4) Автоматизация процесса обслуживания клиентов сократит расходы, следовательно уменьшится отток денежных средств (В Банке запущена LEAN трансформация, которая нацелена на автоматизацию бизнес-процессов).

- Анализ стратегии.

С точки зрения управления денежными потоками, данные мероприятия представляются целесообразными для увеличения притока и уменьшения оттока денежных средств. Новые клиенты для банка всегда означают поступление денежных средств. Чем больше поступает денежных средств, тем с большей отдачей они работают на компанию.

Таким образом, на примере компании АО «Райффайзенбанк» были изучены теоретические особенности управления денежными потоками, а также произведена оценка политики управления денежными потоками с точки зрения синхронности и ликвидности. Кроме того, для достижения прогнозных значений разработан ряд мероприятий по увеличению денежного потока.

Список использованных источников

- Федеральный закон «Об акционерных обществах» от 26.12.1995 № 208-ФЗ.

- Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1-ФЗ.

- Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 № 115-ФЗ.

- Приказ Минфина России от 02.07.2010 № 66н (ред. от 06.04.2015) «О формах бухгалтерской отчетности организаций».

- Положение ЦБ РФ от 27.02.2017 «О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения».

- Бланк И. А. Управление денежными потоками. 2-е изд. Киев : НикаЦентр, 2012. 736 с.

- Бланк И. А. Управление финансовыми ресурсами. М. : Омега-Л, 2013. 768 с.

- Брейли Р., Майерс С. Принципы корпоративных финансов / пер. с англ. Н. Барышниковой. М. : Олимп-Бизнес, 2012. 1008 с.

- Ван Хорн Дж., Вахович С., Джон М. Основы финансового менеджмента : пер. с англ. 12-е изд. М. : И. Д. Вильяме, 2016. 1232 с.

- Ковалев В. В. Управление денежными потоками, прибылью и рентабельностью. М. : Проспект, 2014. 334 с.

- Ковалев В. В. Финансовый менеджмент: теория и практика. 2-е изд., перераб. и доп. М. : Проспект, 2014. 1024 с.

- Тарасевич Л. С., Гребенников П. И., Леусский А. И. Теория корпоративных финансов : учебник. М. : Высш. образование, 2013. С. 133.

- Международный стандарт финансовой отчетности (IAS) 7 «Отчет о движении денежных средств» [Электронный ресурс]. URL: https://www.minfin.ru/common/upload/library/no_date/2013/IAS_07.pdf.

- Официальный сайт АО «Райффайзенбанк» [Электронный ресурс]. URL: http://raiffeisen.ru.

- Официальный сайт Raiffeisen Bank International AG [Электронный ресурс]. URL : http://rbinternational.com.

- Официальный сайт компании «КонсультантПлюс» [Электронный ресурс]. URL: http://www.consultant.ru.

- Официальный сайт ЦБ РФ [Электронный ресурс]. URL: http://www.cbr.ru.

Anisimova Valentina

graduate student, Faculty of mathematical Economics, statistics and Informatics, G. V. Plekhanov Russian economic University, Moscow

sister-valua@yandex.ru

Klimashina Vasilisa

graduate student, Faculty of mathematical Economics, statistics and Informatics, G. V. Plekhanov Russian economic University, Moscow

Vasillisaa@yandex.ru

FEATURES OF EVALUATION OF CASH FLOW MANAGEMENT OF THE COMPANY

The article on the example of JSC «Raiffeisenbank» analyzes the theoretical aspects of cash flow management in the company, which include the definition and role of cash flow, the main directions of analysis and models of cash flow management.

Based on the study, the authors developed recommendations for the management and net cash flow increase in JSC «Raiffeisenbank».

Key words: Cash Flow, SWOT analysis, Net Cash Flow, Cash Flow Management

© АНО СНОЛД «Партнёр», 2017

© Анисимова В. Л.., 2017

© Климашина В. В., 2017